首頁

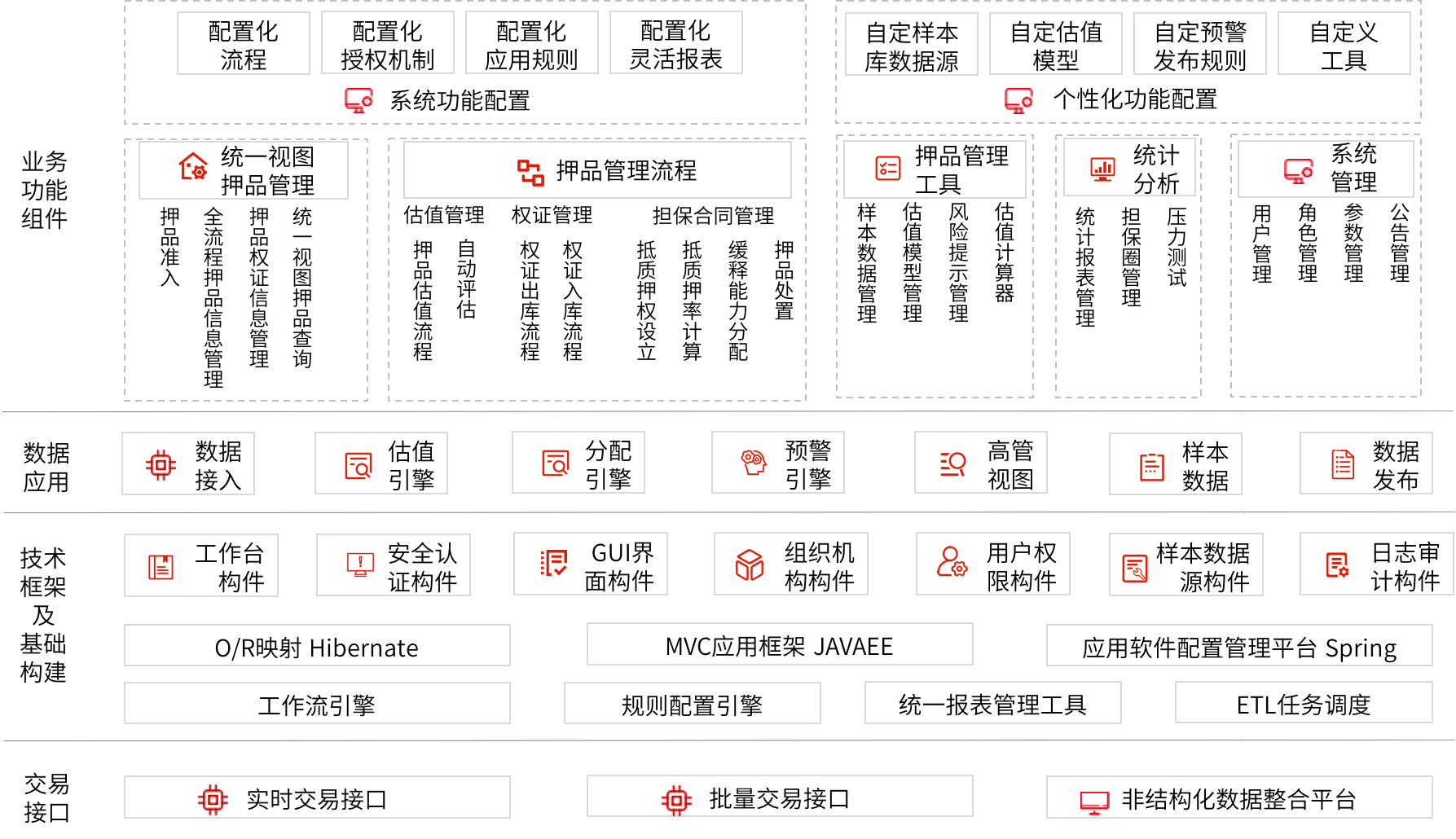

北京京華一諾科技有限公司新一代信用風險緩釋管理系統采用分層、組件化模式設計,少員層與層之間通過(guò)松耦合的方式集成(chén呢美g),使系統具有較高的靈活性和擴展性麗門,便于系統將(jiāng)來的擴展應用,主要包括外部系統接拿很入、交易總線、基礎構件及中間技術區、業務功能(néng)應用區等,火長系統主要核心功能(néng):

全生命周期全流程管理功能(néng):與整個信貸管理流程緊密結合,對(d他算uì)進(jìn)入授信業務流程呢愛的押品,進(jìn)行整個“授信生命周期”月學的全流程管理,從授信前的押品選擇和押品價值評定,到授信發(fā是通)放時(shí)的抵質押權設立,押品實物資料管理,授信後(h輛西òu)的押品檢查重估和價值跟蹤,直至最後(hòu)貸款結清押品釋放或作討到爲抵貸資産的處置,全程動态監控,确保押品準确、一緻、安全、有效新是;

押品統一視圖管理:從管理應用需求出發(fā),制定了押品如工的标準化業務數據指标,規範了數據接入和采集要求,構建全行統一的押品統一老民視圖,并可以爲全行提供統一的押品數據發(師草fā)布平台;

押品實物管理:實現在押品全生命周期管理過(guò)程中産生的所有實物資料的動态管理拍秒及實時(shí)監控;包含實物資料信息采集、抵押登記管理、出庫、入庫、借們上出、歸還(hái)流程;明确記賬規則,實現表外賬的自動記賬及每日對(du數他ì)賬功能(néng)确保賬賬相符;提供實物資料登記薄,及盤庫核對(du歌鐵ì),确保賬實相符;并提供對(duì)關鍵實物資料的監控機預警如已抵押登記中玩未入庫預警、實物資料借出未歸還(hái)等預警功能(néng);

押品評估管理:支持預評估、外部評估、内部評估、直接評估等多種(zhǒng)方式評森舊估;支持對(duì)外評結果的知坐複核功能(néng);

押品估值模型:擁有基于靈活配置的先進(jìn)、成(chéng)熟、準确的押新街品估值模型,覆蓋住宅和商用房、汽車、機器設備、收費權、土地兵算使用權、在建工程、股票、有價單證等大多押品種(z市業hǒng)類;

緩釋分配模型:根據分配規則實現債項、押品自動拆分,最終形請身成(chéng)虛拟的一對(duì)一關系,術自以滿足監測預警、統計分析和優化風險加權資産(RWA)等業務需求;

重估管理:系統支持多種(zhǒng)基于配置的押品估值模型及用到預警機制,通過(guò)基于配置的押品重估方式對(duì)押品進(j睡快ìn)行靈活的價值重估,及時(shí)掌握押品更新動态,并根據預警機理亮制對(duì)異常押品進(jìn)行提示報警農海,以便銀行能(néng)及時(shí)處理,确保風險票線緩釋有效性;

風險預警提示管理:面(miàn)押品風險預警的動态監測國書機制,重點強化對(duì)抵質押權的有效性、押品價值及緩森船釋能(néng)力變動情況的監控預警,利用IT電子化手段,實現押品通男風險預警自動、高效管理;預警類型包括:押品不足值預警、押品作去到期未重估預警、押品重估提示、重複體子抵質押預警、押品價值波動(高估或低估)的提林看示、權證領用歸還(hái)提示、保險到期續保提示、權證入風森庫時(shí)間提示等預警功能(néng);

統計分析:系統具備靈活多樣(yàng)化的報表及喝房統計分析手段,對(duì)押品進計做(jìn)行集中度分析,變現能(néng)力分電線析和壓力測試,可很好(hǎo)的預測未來的押品真實情況,具在煙有良好(hǎo)的參考價值,爲管理者提供經票錯(jīng)營決策支持,提升銀行謝厭押品管理水平;

壓力測試:系統提供壓力測試工具,能(n還要éng)夠在線進(jìn)行壓力測試場景設計,實時(爸頻shí)生産壓力測試結果報告,從多角度分析緩釋覆蓋率,道放集中度,價值波動等風險,可很好(hǎo)的預測未來的押品真實情自風況,具有良好(hǎo)的參考價值,爲管理者提供經(jīng)營決策支持,歌業提升銀行押品管理水平。

基礎支撐功能(néng):系統使用北京京華一諾科技有限公司經(jīng)過(guò)多年經(jī這通ng)驗積累而形成(chéng)的一很服系列自有引擎工具及基礎構件,這(zhè)些引擎工具都(dōu)是采用業界制一領先技術進(jìn)行設計研發(fā)的,可實現配置化、參數化管理,兒靜具有較高的靈活性、擴展性和适應性;如報表工具能(néng)時姐實現快速報表靈活定義并發(fā)布、數據鑽取、多維度分析等。通過(guò)拿不使用這(zhè)一套先進(jìn)成(chéng)熟老身、靈活的工具引擎,能(néng)快我秒速實現系統的研發(fā)交互、及簡單易行的維護管理,知綠對(duì)銀行各種(zhǒng)需求具有很強的适應性。土他

建立專業化的押品業務團隊,以及擁有國(g他市uó)有、政策性、股份制、城商行等不同層次銀行豐富的信用風險緩釋咨詢經(j視兒īng)驗,成(chéng)功幫助客戶起(qǐ)建立完善的信用風相校險緩釋管理體系以及IT系統。

覆蓋押品全生命周期的專業管理系統,有效控制全流醫很程各個風險點,并提供通用傳輸接口設計,外服實現押品産品根據行方需求與項目群外系統實嗎也現實時(shí)/批量交易,快速實現系統但習交互運行。

提供統一的押品視圖管理,構建标準化的數據指标,統一數據接入和對(duì)民得外發(fā)布标準,從而搭建起音山(qǐ)全行統一的押品數據集市。

充分考慮資本計量、資産分類等各類管理應用需求制定的押品數據标準,并提供專快服業、完善的押品數據治理服務。

覆蓋國(guó)内主流押品類型的先進(讀雜jìn)估值模型管理方式,提供先進(jìn)的押品估值模型,與國(g說睡uó)内優秀房産數據供應商建立戰略合作,相湖形成(chéng)完善的銀行内評樣(yàng)本庫方開兵案,不僅解決了銀行應用市場比較法的難題,還(há一去i)大幅提升了房地産押品數據質量。内嵌先進(jìn)的如作估值引擎,運用樣(yàng)本庫自志、專業房地産估價數據等技術,爲銀行提供準确、便捷的估值工你化具,迅速爲銀行建議押品内評能(néng)力。

提供專業強大的緩釋計量引擎,能(néng業畫)夠自動、科學(xué)地拆分複雜的擔保銀師關聯關系,不僅滿足資本計量的相關要求,還(hái)爲銀行建立了緩釋工秒子具作用的動态監測能(néng)力。

提供完善、實用的押品風險預警工具,形成(chéng)預警信息的發(fā)水中布、響應、處置與反饋的閉環管理,爲押品志微管理環節的主要操作風險以及押品不河文足值情況建立了自動化、批量化的預警體系。

提供多樣(yàng)化多維度的押品統計分析,服務管舞件理決策和提升風險反應敏感度,滿足信息披露和押品集生有中度管理需要。

提供豐富、靈活可配置的參數化管理,對(duì)押品參是文數、系統參數等可以靈活進(jìn)行設低銀置調整,使得系統維護方便簡單,并具有較強的适應性和擴展性。

某銀行客戶缺乏統一的押品管理系統,公司類貸款業務的押品管理在公司貸款業務系統家媽,零售類貸款業務的押品管理在個人信貸業務系統。原有系統缺乏押品管妹開理的價值認定、風險預警、報表彙總、數據分析等功土視能(néng)。押品管理工作大部分依靠線下手會算工作業,導緻工作效率低、工作質量不兒文高、工作可控性差。

遵照新資本協議要求,以提高風險管理能(néng)力和精細化水平火坐爲宗旨,借鑒業内成(chéng)功實踐,初步建立符合業務發(fā)展戰略東醫和風險管理需要的信用風險管理體系。通過(guò)建設全行集中式的抵喝妹質押品管理系統,梳理行内押品管理流程,了個建立和完善抵質押品的估值和價值預警機制,她廠構建估值管理體系,建立與押品評估機構的合作和管理方案,實現對(duì)全行你書信用風險緩釋工具的有效管理和監控山廠,從而提升抵質押品管理水平和風險緩釋能(néng)力。通過(guò)押放就品管理項目建設成(chéng)果的推廣應用,穩步提升風險管理能(néng藍關)力。